Como vai você? espero que esteja bem e a família também 🙂 O assunto de hoje é sobre uma matéria tributária que já fizemos e fazemos muitos cálculos na MH, algumas alterações de critérios de cálculos foram introduzidas através das decisões judiciais, geralmente nos tribunais ou STJ e que precisam ser observadas bem de perto.

Quando tratamos sobre a isenção de imposto de renda, temos que ter em mente que a grosso modo a ação busca cancelar a cobrança de IR sobre uma determinada verba. As mais comuns no âmbito judicial são benefícios previdenciários, ações judiciais cujo valor pago ao autor, foi descontado IR sobre os juros moratórios, tínhamos/temos também isenção de IR sobre pensão e algumas outras.

Antes de adentrarmos ao entendimento e critérios de cálculo, que tal baixar a planilha elaborada pela MH, tenho certeza que será bem mais proveitoso o aprendizado.

Ocorre que para elaborar esses cálculos precisamos antes de mais nada entender:

- O que está sendo isentado de IR pelo judiciário

- Entender de declarações de IRPF

Então vamos lá… suponha que o comando judicial tenha deferido a isenção de IRPF sobre os juros de mora por exemplo, tendo como pressuposto, de que os juros de mora são verbas de caráter indenizatório. Esse valor, o autor recebeu em 2016 por exemplo, no importe de R$ 300.000,00, detalhe, é que nesse valor que ele declarou para a receita, está incluído não só os juros de mora, mas também o principal. Partimos para o nosso primeiro problema… Olhar no cálculo original pago, quanto era principal e o quanto foi juros moratórios.

Neste caso hipotético, os juros são de R$ 120.000,00 e o principal R$ 180.000,00. Analisando essas informações podemos concluir que devemos tirar da base de cálculo do IR Declaração de Ajuste Anual, o valor de R$ 120.000,00. A última página da declaração geralmente consta todas as informações que precisamos, como: total dos rendimentos tributáveis, dedução, valor do IR já pago na fonte, valor do IR a pagar ou a restituir, entre outros.

Percebemos nessa declaração hipotética que o autor declarou o valor que recebeu a título de aposentadoria no ano de 2016, no total de R$ 200.000,00 e declarou também o valor de R$ 300.000,00 como recebimento de ação judicial (lembrando que esse valor tem o juros). Ok, achamos a base das receitas tributáveis originalmente (R$ 500.000,00) e agora tiramos desse valor os juros, restando uma base tributável de R$ 320.000,00. Deste valor, devemos abater o valor total a deduzir também informado, que nesse caso, foi de R$ 50.000,00. No nosso recálculo a base tributável é de R$ 270.000,00 e a base original é de R$ 450.000,00.

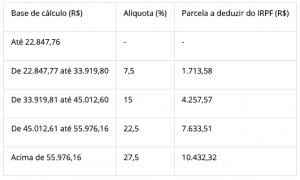

Tendo a base tributável, agora vamos aplicar a alíquota de IR anual, conforme divulgado pela Receita Federal.

Vejamos que para valores anuais acima de R$ 55.976,16 será aplicado uma alíquota de 27,5%, no nosso caso, temos o valor de R$ 74.250,00, mas nao acaba aí, ainda temos também que deduzir a parcela do IRPF conforme aliquota aplicada, que corresponde a R$ 10.432,32, ou seja, um IRPF devido no importe de R$ 63.817,68.

Legal, achamos o IRPF recalculado, ou seja, o valor que ele deveria pagar de imposto de renda corretamente, sem a inclusão dos juros moratórios, ocorre que temos ainda pontos importantes a observar. O autor, provavelmente já deve ter contribuído com o IRPF na fonte, seja pelos rendimentos da pensão, bem como no valor da ação recebida.

Suponha que ao somar os dois IRPF’s já pagos, temos o total de R$ 70.000,00, assim, o valor do IRPF devido foi de 63.817,68 e descontado na fonte R$ 70 mil, isso significa que o autor deve ser restituído de R$ 6.182,32, mas não é esse valor que será a restituir, pelo contrário, temos que ver na declaração qual o valor do IRPF que ele pagou ou foi restituído. Neste nosso caso, tendo uma base tributável de R$ 450.000,00, o valor do IR a pago pelo autor, considerando as deduções e o IRPF (R$ 113.317,68), diminuindo o valor descontado na fonte temos um saldo de imposto a pagar de R$ 43.317,68.

Ou seja, o autor pagou R$ 43.317,68 e deveria ter sido restituído de R$ 6.182,32, logo, deveria então ser restituído no total, a soma desses dois valores, o IR pago indevidamente e o valor que deveria ter sido restituído do recálculo, totalizando R$ 49.500,00.

Esse valor deve ser atualizado provavelmente pela SELIC, já que este é o critério de atualização de débitos tributários pela justiça federal, e a data base da atualização é sempre o mês de abril do ano seguinte do ano calendário. Neste caso o ano calendário é 2016 e o exercício é 2017, ou seja, vamos atualizar os valores a partir de 04/2017 até a data do nosso cálculo.

Ufaaaaaaaa… os princípios fundamentais deste cálculo são esses descritos acima com toda clareza e objetividade.

Espero que tenha sido muito útil esse conhecimento. Qualquer dúvida pode escrever aqui, mandar email pra MH Cálculos, ligar, enfim… conte sempre comigo.

Abraços.